Mysteel解读:关于安徽及周边市场螺纹钢规格异常加价影响

2022年下半年开始,全国高炉钢厂慢慢的出现连续性亏损,2023年初,利润情况虽有所好转,但维持的时间较短。在此情况下,钢厂积极寻求新的方法来解决目前生产亏损困境,由此产生了全国大范围的规格加价调整情况。

从安徽省内情况去看,虽生产利润情况高于全国中等水准,但整体也不容乐观。从钢厂角度来看,大规格螺纹钢因加价较少,且产量较大,整体亏损较多。2023年下半年10月开始,钢厂开始大范围调整规格加价情况,且调整幅度较大。2023年初,省内钢厂规格加价为:12加120元/吨、14加价30元/吨、16-25位基础价格、28-32加价60元/吨,目前市场加价情况:12加价140元/吨、14加价60元/吨、16、22加价50元/吨、25加价80元/吨、28-32加价150元/吨。

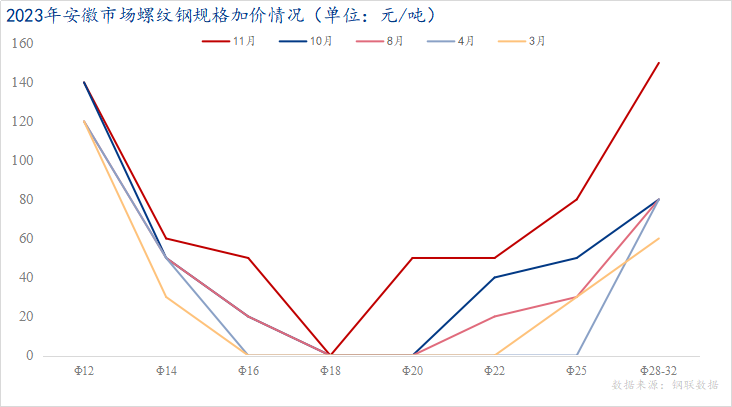

具体来看,23年安徽主导钢厂规格调整一共经历了五轮(3月、4月、8月、10月、11月),以18规格为基价,其他规格加价幅度达到了20-90元/吨的增量,其中大规格加价幅度较为显著。具体如下表所示:

如图所示,以18规格为基价,整体资源加价幅度出现较大提升。随着11月初钢厂大幅度提交除18规格以外加价情况下,市场出现较大反应。一方面,除部分主导钢厂跟进规格加价,依旧存在部分钢厂资源价格加价未能跟进的情况,市场存在不一样规格加价体系;另一方面,由于主导规格18规格钢厂出厂并未加价,部分钢厂生产减少,且省外流入资源此规格也相应减少。虽部分主导钢厂反馈,资源生产比例并未有较大变动,但市场整体资源出现减少情况下,存在18规格市场自行加价情况。但目前来看,由于钢厂未有加价,市场现货加价幅度、频次并不大,多数18规格平价资源为配货发出。

在此情况下,显而易见,未来市场有很大的可能性出现18规格市场加价幅度达到钢厂对其他主导规格加价幅度,为此我们在排除18规格情况后再来看规格加价情况。

不难看出,在此情况下,除28-32规格,其余规格加价在前四轮基础上均出现了不同程度下降。

10月之后,在行情有所好转情况下,生产利润情况确实有所好转,但这种利润好转多是因为宏观预期好转,市场现货价格上行所致,但规格加价调整并没做到实质缓解钢厂亏损情况。从周边市场来看,前期确实存在部分区域通过调整规格加价情况,希望能实现钢厂利润增加,但效果情况见仁见智。前期钢厂大幅度调整规格加价主要是山东、江西两个省份。但山东市场因产业调整,部分钢厂调整建筑钢材与其他品种生产比例,近年来建筑钢材产量有明显减少,市场现货资源价格较为坚挺。

从江西市场现货价格情况去看,从18年开始,陆续开始规格加价调整,12、14规格调整幅度在40元/吨,调整幅度不大,时间集中在2019年初;16规格调整幅度在120元/吨,时间集中在2020年中至2021年下半年;20规格调整幅度在100元/吨,时间集中在2021年中至2021年下半年;22规格调整幅度在80元/吨,时间是2023年8月;25规格调整幅度在60元/吨,时间是2021年初至2021年底。

从实际效果来看,价格调整后,短期确实对当地市场个别规格价格情况起到提振作用,但跟着时间推移,提价效果趋于弱化。从表列能够准确的看出,2018年小规格(12)加价调整后,短期与周边市场现货价差缩减约50元/吨,但其余规格价格差未能有明显缩小,其中18规格区域价差逐年扩大,依旧只能以价换量。

短期来看,市场部分规格资源价格对比周边区域确实有所提升,以25规格为例,价差有明显缩小,但后期或将牺牲18规格资源价格。总的来看,预计市场现货成交价格或将与钢厂定价有所分化,预计未来市场存在两种情况出现:一、钢厂上调18规格价格,或调整其他规格与18规格的价格差;二、现货18规格市场加价行为大范围出现。总的来看,反常规规格加价情况难以维系,现货市场规格加价始终会回归市场常态。

网站首页

网站首页 电话咨询

电话咨询 联系我们

联系我们 返回顶部

返回顶部